For at blive fritaget for tysk udbytteskat i tilfælde af overskudsudlodning mellem for eksempel et tysk datterselskab og et dansk moderselskab, skal en ansøgning om fritagelse indgives til det tyske ”Bundeszentralamt für Steuern” (tysk myndighed underlagt det tyske finansministerium). Men hvad er fordelene ved fritagelsesattesten?

Hvad er en fritagelsesattest?

En fritagelsesattest fritager virksomheder for at overføre det fulde beløb af udbytteskat i Tyskland til skattemyndighederne i tilfælde af en åben eller skjult overskudsudlodning. Udbytteskatten beløber sig til 25% af overskuddet plus 5,5% solidaritetstillæg.

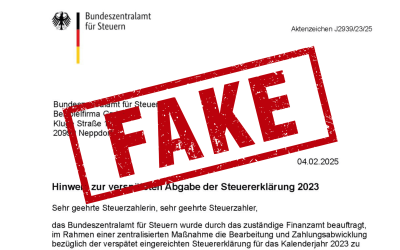

Herved er det vigtigt, at fritagelsesattesten er afhængig af ansøgningen og skal indgives hos det tyske ”Bundeszentralamt für Steuern”. Denne ansøgning vil derefter blive grundigt undersøgt, da skattefritagelsen skal være til gavn for dem, der er berettigede hertil i henhold til dobbeltbeskatningsaftalen eller EUs moderselskabsdirektiv (§43b EStG). Målet er at forhindre dobbeltbeskatning af overskudsudlodningen inden for EU.

Når der er ansøgt hos ”Bundeszentralamt für Steuern”, begynder gyldighedsperioden for fritagelsesattesten. Denne udstedes for mindst 1 år og maksimalt 3 år. Det er ikke muligt at få en fritagelsesattest med tilbagevirkende kraft. Det er derfor vigtigt og fordelagtigt at ansøge om denne så tidligt som muligt.

Hvad er fordelene ved en fritagelsesattest?

Ud over ”omgåelsen” af udbytteskat er der følgende yderligere fordele i forbindelse med en fritagelsesattest:

- Arbejdslettelse: Ved rettidig ansøgning om en fritagelsesattest bortfalder den langvarige proces med tilbagesøgning af pengene og rentetab undgås

- Planlægningssikkerhed: Desuden er det bekendt allerede før overskududlodningen, at udbytteskatten bortfalder

- Likviditetsfordele: Likviditet i virksomheden, idet udbytteskatten ikke skal betales

- Fritagelse fra skatteyderens ansvar: Eksistensen af fritagelsesattesten beskytter skyldneren af udbytteskat fra at blive krævet i tilfælde af sag om hæftelse

Hvad er kravene for at udstede en fritagelsesattest?

Datterselskabet er forpligtet til at opbevare det modtaget eksemplar af attesten som dokumentation i seks år. Derudover er der en forpligtelse til meddelelse, hvilket betyder at, selvom der allerede er tildelt fritagelse, er ansøgeren forpligtet til straks at indberette ændringer til ”Bundeszentralamt für Steuern” ifm. omstændigheder, der er relevante for afgørelsen. I sidste ende skal udlodningen i det respektive år rapporteres til ”Bundeszentralamt für Steuern” inden for fem måneder. Uanset om en udlodning har fundet sted eller ej, skal den såkaldte “MURI-rapport” rapporteres.

Hvilke alternativer findes?

Et alternativ er den såkaldte “refusionsprocedure”, hvor udbytteskatten skal betales fuldt ud til den ansvarlige skattemyndighed. For efterfølgende at få denne betalte skat tilbage, skal der ansøges om refusion hos det tyske ”Bundeszentralamt für Steuern”. Indsendelsesperioden er 4 år og begynder ved udgangen af det kalenderår, hvor kapitalindtægten tilfalder fordringshaver.

For yderligere spørgsmål, er du velkommen til at kontakte os.

Thorsten Manewald, tyskrevision

info@tyskrevision.com